Приложение 6

Приложение 6

ЭКОНОМИЧЕСКАЯ ЭФФЕКТИВНОСТЬ СИСТЕМ КОММЕРЧЕСКОГО УЧЕТА ЭЛЕКТРОЭНЕРГИИ С ТОЧКИ ЗРЕНИЯ ИХ ИНФОРМАЦИОННЫХ СВОЙСТВ

При создании и эксплуатации измерительных систем (ИС), в том числе и автоматизированных, для целей коммерческого учета электроэнергии (АИИС КУЭ) специалисты и менеджеры потребителей сталкиваются с необходимостью различного рода финансовых оценок этих систем. Экономические и управленческие реалии в коммерческих компаниях в настоящее время таковы, что любые инвестиции, независимо от их целей, требуют если не строгих, то хотя бы правдоподобных обоснований, базирующихся на финансовых потоках. В подавляющем большинстве случаев так называемый «экономический эффект» АИИС КУЭ для потребителя оптового рынка рассчитывается очень просто: сравниваются денежные потоки за покупку электроэнергии на розничном рынке (с учетом перекрестного субсидирования) и на оптовом рынке, куда его допустят только в случае получения сертификата соответствия требованиям НП «АТС». Здесь, конечно, решающую роль играет часть высвободившихся средств, которая достается потребителю, а она уже зависит не от объективных обстоятельств, а от достигнутых договоренностей. Однако в рамках такого подхода остается открытым вопрос о расчете эффекта от внедрения АИИС КУЭ генерирующих компаний.

Не вызывает сомнений, что обоснование инвестиций в АИИС КУЭ и, в общем случае, в создание технических средств любых систем учета электроэнергии представляет собой сложную задачу, с точки зрения как экономической, так и операционной логики. Эта логика различна при установке простого счетчика на «безучетном» присоединении, при создании АИИС КУЭ оптового или розничного рынка, при модернизации измерительных систем и т. д.

При этом часто забывают об основополагающих принципах планирования инвестиций, согласно которым, во-первых, каждая фирма устанавливает для себя самостоятельно приемлемый уровень рентабельности капиталовложений, а во-вторых, этот уровень должен быть дифференцирован в зависимости от видов (классов) капиталовложений. В специальной литературе по экономическим оценкам инвестиций часто приводится классификация, разработанная шведским ученым Яакко Хонко [1] и устанавливающая следующие виды капиталовложений в зависимости от их цели:

1) вынужденные капиталовложения;

2) сохранение позиций на рынке;

3) обновление основных производственных фондов;

4) экономия затрат;

5) увеличение доходов;

6) «рисковые» капиталовложения.

Под последними понимаются капиталовложения с повышенными уровнями рисков. Хотя по каждой вышеприведенной категории и разработаны определенные рекомендации (например, для категории 2 норма прибыли должна составлять 6 %, для категории 3 – 12 %, для категории 4 – 15 %, для категории 5 – 20 %, для категории 6 – 25 %), общими и неоспоримыми закономерностями являются:

отсутствие требований к норме прибыли вынужденных капиталовложений, к которым относятся капиталовложения, направленные на обеспечение уровня техники безопасности производства или сохранение окружающей среды в соответствии с обязательными государственными, отраслевыми или корпоративными нормами;

увеличение необходимой прибыли, начиная от категории 2 до категории 6.

Итак, договоримся сначала об основополагающих принципах и терминах. Если речь в публичном пространстве идет об эффекте с прилагательным «экономический», то при его определении следует иметь дело с традиционными экономическими категориями, которые оперируют объективными рыночными механизмами. Здесь нельзя принимать во внимание различные субъективные обстоятельства, такие как: снятие премий за невыполнение приказов, штрафы со стороны надзорных органов, явные или скрытые взятки и т. д. Для таких легальных или полулегальных ситуаций следует ввести другое понятие – например, «операционный эффект» или «функциональный эффект».

Прежде чем рассматривать конкретные методы обоснования капиталовложений в любую сферу деятельности, необходимо определить их цель и соотнести с известными нормативными или общепринятыми представлениями об их эффективности. Здесь возможны два подхода.

1. Учитывая общую теорию инвестиций, создание АИИС КУЭ оптового рынка с точки зрения экономики и рассматриваемой классификации, безусловно, нельзя отнести ни к категории 5 (получаемые доходы – не рыночного характера в строгом понимании этого термина), ни к категории 3, которая имеет в виду производственные фонды по выпуску продукции. К данному объекту не подходят также определения пп. 2, 4, 6.

По своей природе анализируемые инвестиции могут быть классифицированы только по категории 1 – «Вынужденные капиталовложения», обоснования которых не носят финансового характера. Действительно, в нормативных правовых документах и в договоре о присоединении к торговой системе оптового рынка упоминается об обязательности наличия АИИС КУЭ (соответствующей требованиям НП «АТС») для участников обращения электроэнергии – потребителей и поставщиков. Невыполнение данного требования декларируется как повод для постановки вопроса об исключении соответствующего юридического лица из числа участников оптового рынка. Здесь мы не рассматриваем различные случаи отступления от нормативных и договорных требований, обусловленные «неформальными отношениями» с НП «АТС» и использованием «административного ресурса».

Таким образом, компания вправе обосновывать инвестиции в создание АИИС КУЭ только необходимостью участия в оптовом рынке электроэнергии без приведения потоков поступления денежных средств от ее применения. Принять или не принять такое обоснование – прерогатива менеджмента компании.

2. Второй подход, который и рассматривается в настоящем Приложении, предлагается основывать на теории рисков. Риск, как он трактуется в современной теории и практике управления, – это категория принципиально вещественная и поддающаяся финансовой оценке. Поэтому нет теоретических препятствий для принятия его в качестве фактора обоснования инвестиций, в т. ч. и в ИС.

Рассмотрим этот подход более подробно. При употреблении термина «риск события», «риск аварии», «риск убытков» и т. п. подразумевается, что он означает произведение вероятности события на величину его последствия, выраженную в общих единицах: рублях, количестве травмированных работников и т. п.

Для конкретизации практического применения теории рисков необходимо оценить детерминистскую и вероятностную составляющие риска в данной предметной области, а также его стоимость, определяемую как рыночными, так и внерыночными факторами.

Например, при рассмотрении аварийности на опасных производственных объектах детерминистская составляющая риска имеет единичную вероятность, но если воздействие вызывает появление вредных выбросов ниже предельно допустимых концентраций, то стоимость их последствий можно принять равной нулю. Проблемы возникают при расчете вероятностной составляющей, когда необходимо знать как вероятность возможных аварий, так и величину их последствий.

Чаще всего последствия неблагоприятного, рискоопасного, события выражают величиной ущерба У в стоимостном выражении. Если вероятность события обозначим РН.С, то риск R можно выразить как

R = РН.С У. (1)

Предлагается ввести в обиход новые понятия – «риск неопределенности результата измерения», или «риск неопределенности коммерческого учета». Эти понятия органично вытекают из вероятностного характера измерений, характеризующихся той или иной функцией распределения вероятности под влиянием случайных и неисключенных систематических погрешностей. Для их практического применения необходимо определить: в чем состоит событие, вероятность события и стоимость его последствий, т. е. вероятность неопределенности и ее денежное выражение.

При выполнении измерения событие состоит в получении показания прибора (математического ожидания) и его погрешности (неопределенности). Причем для прямых однократных измерений, к которым относится измерение приращения электроэнергии, неопределенность полностью устанавливается показанием прибора при заданной погрешности ± А и ее доверительной вероятности. Погрешность в общем случае приводится в методике выполнения измерений (МВИ).

Таким образом, рискоопасное событие – это неопределенность результата измерения, его вероятность – доверительная вероятность границ неисключенных систематических погрешностей РД (обычно – 0,95). Чем больше неопределенность, тем больше риск при той же самой вероятности. Однако здесь доверительная вероятность и интервал неопределенности связаны однозначной зависимостью, поэтому имеются отличия от общепринятого понимания риска, как «вероятности, умноженной на ущерб».

За натуральный показатель риска было бы логично взять отрезок (или часть отрезка) числовой оси между границами погрешностей 2А, выраженный в единицах физических величин, в рассматриваемом случае – в кВтч (МВт-ч).

С физической точки зрения риск неопределенности результата измерения состоит в возможности получении «самого плохого» значения измеряемой величины, принимаемой к учету, относительно ее истинного значения, которое оказывает негативное влияние на финансовый результат субъекта измерений. Если в качестве учетной информации принимается, как в случае коммерческого учета электроэнергии, середина интервала неопределенности 2Д (при равномерном законе распределения), т. е. показание прибора А, то максимальный риск связан со значением Д. С точки зрения измерений для целей коммерческого учета электроэнергии, последствия риска следует оценивать ее стоимостью, соответствующей объему риска в натуральном выражении, а именно произведением неопределенности на складывающуюся цену электроэнергии ЦЭ:

R = РД ? ? ? ЦЭ. (2)

Принимая во внимание упомянутые особенности оценки риска неопределенности, представляется логичным не учитывать доверительную вероятность погрешностей измерений и записывать формулу (2) в виде

R = ? ? ЦЭ. (3)

Установка технических средств измерений для целей коммерческого учета электроэнергии или их модернизация с точки зрения повышения класса точности представляет собой мероприятия по уменьшению риска неопределенности результата измерений. Пусть границы погрешности при этом уменьшатся с ?1 до ?2. Тогда, очевидно, экономический эффект можно определить как

Э = R1– R2 = (?1 – ?2) ЦЭ.

Как известно [2], законы распределения вероятностей погрешностей в различных измерительных устройствах весьма разнообразны. Это разнообразие создает основную трудность определения эффективного значения погрешности, которое однозначно характеризовало бы абсолютную величину интервала неопределенности значения физической величины, остающуюся после данного показания А. Определенность не вносится даже при задании доверительной вероятности, т. к. произвольное значение интервала 2 Д, исходя из максимальной или среднеквадратичной погрешности, просто заменяется произвольным назначением доверительной вероятности. Подход к решению данного вопроса был заложен К. Шенноном в его информационной теории [3]. Согласно ей количество информации, получаемое в результате любого сообщения (включая измерение), равно убыли неопределенности, или энтропии

q = H (X) – H (X / A), (4)

т. е. разности энтропий до и после получения сообщения (выполнения измерения). Причем исходная неопределенность, т. е. безусловная энтропия H(X), зависит только от распределения вероятности различных значений измеряемой величины (сообщений) и не зависит от распределения вероятности погрешности. Напротив, неопределенность, остающаяся после выполнения измерения (получения результата – сообщения), т. е. условная энтропия H(X/A), равна энтропии распределения вероятностей погрешностей [2].

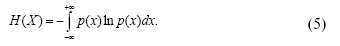

Энтропия представляет собой своеобразный момент случайной величины с известной плотностью вероятности p(x) или математическое ожидание логарифма этой плотности вероятности. Если принять в качестве основания логарифма число e, то она имеет вид

Для целей подсчета информации в битах в (5) используется двоичный логарифм.

На основании вышеприведенных соображений рядом авторов, например [2], делается вывод о целесообразности введения единого – информационного – подхода к любому закону распределения погрешности. Вводится понятие энтропийного значения погрешности. Под ним понимается значение погрешности с равномерным законом распределения, которое вносит такое же дезинформирующее действие, что и погрешность с данным законом распределения вероятностей.

Если погрешность с произвольным законом распределения вероятности имеет энтропию H(X/A) , то эффективный интервал неопределенности 2? вне зависимости от вида закона распределения будет равен

2? = exp H (X / A),

а энтропийное значение погрешности, определяемое как половина интервала неопределенности, будет равно

? = ±1/2 exp H (X / A),

что позволяет однозначно определить риск коммерческого учета по выражению (3).

Зависимость между энтропийным и среднеквадратичным значением погрешности S может быть представлена как

? = K?,

где коэффициент К подобен коэффициенту формы, связывающему действующее и среднее значение электрического тока [2].

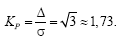

Коэффициент К зависит от вида закона распределения вероятностей погрешности и называется энтропийным коэффициентом данного закона. Наибольшей энтропией при заданной мощности помехи из всех возможных в природе законов распределения вероятностей обладает нормальное распределение. Поэтому оно имеет наибольший, предельно возможный, энтропийный коэффициент [2], равный

Энтропийный коэффициент равномерного распределения, характерного для погрешностей измерения приращения электроэнергии, имеет значение

Получение любой информации, в т. ч. и измерительной, теория информации трактует как устранение некоторой части неопределенности, а количество информации получается как разность неопределенности ситуаций до и после получения данного сообщения (результата измерения).

Хорошо известен пример оценки количества информации при равномерном законе распределения вероятности погрешностей [2]. Пусть априорно известно, что истинное значение подлежащей измерению физической величины лежит в диапазоне (X1, X2). Тогда плотность вероятности имеет вид

После выполнения измерений получено показание прибора A с погрешностью ± ?. При этом интервал неопределенности сократился до 2?, а плотность распределения стала равной

Тогда из (4) и (5) следует, что количество полученной при измерении информации выглядит как

Возвращаясь к оценкам рисков с учетом выводов информационной теории измерений, можно сделать следующие заключения.

1. Риск неопределенности априорной оценки (до выполнения измерения) по своей сути и последствиям принципиально не отличается от риска неопределенности результата измерения.

2. Риск неопределенности результата измерения целесообразно определять по энтропийному значению погрешности, являющемуся единой мерой дезинформации при любых законах распределения погрешностей.

3. На практике при оценке неопределенности измерений для целей коммерческого учета в качестве интервала неопределенности можно брать границы неисключенных систематических погрешностей, которые приводятся в МВИ.

Пример 1

У бытового потребителя стоял счетчик класса точности 2,0. Потребитель установил новый счетчик класса точности 1,0. Месячное потребление постоянно и равно 300 кВтч. Тариф на электроэнергию равен 1,84 руб./кВт-ч (Москва). Какой эффект получит потребитель от снижения рисков неопределенности результатов измерений при замене счетчика?

Рискоопасные интервалы неопределенности до и после замены счетчика составляют

?1 = 300 ? 0,02 = 6 кВт?ч, ?2 = 300 ? 0,01 = 3 кВт?ч,

а соответствующие риски

R1 = 6 ? 1,84 = 11,04 руб., R2 = 3 ? 1,84 = 5,52 руб.

Таким образом, ежемесячный эффект от замены счетчика при заданном потреблении с точки зрения уменьшения риска неопределенности результатов измерений составит:

Э = 11,04 – 5,52 = 5,52 руб.

Принимая, что средняя цена нового однофазного счетчика равна 600 руб., можно сделать вывод, что снижение риска при данных условиях окупится более чем за 9 лет.

Пример 2

Трехфазный потребитель потребляет в месяц 45 000 кВтч электроэнергии, которая измеряется ИС, имеющей приписанную в МВИ погрешность ±1,5 %. В результате модернизации ИС стала обладать погрешностью ±0,6 %. Определить ежемесячный эффект от снижения риска неопределенности результатов измерений, если тариф равен 0,8618 руб./кВт-ч («прочие потребители», Москва).

Рискоопасные интервалы неопределенности до и после модернизации ИС составляют

?1 = 45 000 ? 0,015 = 675 кВт?ч, ?2 = 45 000 ? 0,006 = 270 кВт?ч,

а соответствующие риски

R1 = 675 ? 0,8618 = 581,7 руб., R2 = 270 ? 0,8618 = 232,6 руб.

Таким образом, ежемесячный эффект от замены счетчика при заданном потреблении с точки зрения уменьшения риска неопределенности результатов измерений составит:

Э = 11,04 – 5,52 = 5,52 руб.

Если модернизация состояла в установке нового микропроцессорного счетчика ценой 11 000 руб., то затраты окупятся за 2,6 года.

Из приведенных примеров с простейшей (грубой) оценкой эффективности инвестиций в ИС видно, что, как и следовало ожидать, чем больше потребление, измеряемое ИС, тем выше эффективность ее установки (модернизации).

Таким образом, данный инструмент может служить средством обоснования инвестиций для уменьшения риска неопределенности результатов измерений с вероятными негативными последствиями для субъекта рынка, заключающимися в возможности ущерба от переплаты (для потребителей) или недоплаты (для генерирующих компаний). При более чем одной группе точек поставки (ГТП) определение значения их общего интервала неопределенности А сводится к задаче суммирования погрешностей каждого измерительного канала, которая корректно решается также с применением информационного подхода [2].

Достаточно часто эффект от внедрения АИИС КУЭ для электросетевой компании рассчитывают по «снижению потерь», приписывая потерям какую-то стоимость. Причем это снижение обусловлено тем, что уменьшается так называемое «безучетное потребление». Информационный подход и связанное с ним понятие риска неопределенности результата измерений могут быть распространены как на определение фактических потерь, так и на их планирование.

Для реализации такого подхода следует прежде всего рассматривать расчетные и расчетно-инструментальные методы определения потерь как вид измерения, результат которого выражается не только одной цифрой («отсчетом», математическим ожиданием), но погрешностью, которая имеет в общем случае свой закон распределения и зависит при прочих равных условиях от точности используемых средств измерений.

Тогда, обозначив риск неопределенности оценки потерь до ввода в эксплуатацию АИИС КУЭ как R1(?W1), а тот же риск неопределенности после получения данных АИИС КУЭ как R2(?W2), получим эффект в виде

Э = R1(?W1) – R2(?W2),

где (?W1), (?W2) – рискоопасные интервалы неопределенности, соответственно, до и после внедрения АИИС КУЭ.

Корректное определение (?W1), (?W2), а также их стоимости для коммерческих и технических потерь электроэнергии представляет собой отдельную сложную задачу, выходящую за рамки данной книги.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Приложение 1

Приложение 1 ПРИМЕР СОСТАВЛЕНИЯ СОПРОВОДИТЕЛЬНОГОПИСЬМА ПРИ ПОДАЧЕ ЗАЯВКИ НА ИЗОБРЕТЕНИЕФЕДЕРАЛЬНЫЙ ИНСТИТУТ ПРОМЫШЛЕННОЙ СОБСТВЕННОСТИНаправляем материалы заявки на изобретение: (Здесь приводится полное название изобретения.) Просим провести формальную экспертизу

Приложение 2

Приложение 2 ПРИМЕР СОСТАВЛЕНИЯ ЗАЯВКИ НА СПОСОБ (Курсивным шрифтом выделены возможные ключевые слова каждого раздела. Курсивным жирным шрифтом выделены мои комментарии . Весь текст заявки печатают шрифтом 14 через 1,5 интервала.)СПОСОБ ИЗМЕРЕНИЯ (ИЗГОТОВЛЕНИЯ, ОБРАБОТКИ

Приложение 3

Приложение 3 ПРИМЕР СОСТАВЛЕНИЯ ЗАЯВКИ НА УСТРОЙСТВО (Курсивным шрифтом выделены возможные ключевые слова каждого раздела. Курсивным жирным шрифтом выделены мои комментарии. Весь текст заявки печатают шрифтом 14 через 1,5 интервала.)УСТРОЙСТВО для……………………………

Приложение 4

Приложение 4 ПОСЛЕДОВАТЕЛЬНОСТЬ ДЕЙСТВИЙ ПРИ ВНЕСЕНИИ ИЗМЕНЕНИЙ В МАТЕРИАЛЫ ЗАЯВКИ Согласно ст. 1378 п. 1 четвертой части Гражданского кодекса (ГК) Российской Федерации заявитель вправе внести изменения в документы заявки на изобретение до принятия по этой заявке решения

Приложение 4

Приложение 4 Требования по сохранению оборудования в целости при транспортировке его от места хранения (разгрузки) к месту монтажа, сборки или использования1. Транспортирование сборочных единиц и укрупненных элементов оборудования должно быть организовано в

Приложение 5

Приложение 5 Перечень дефектов машиностроительных изделий, которые могут быть выявлены на разных этапах монтажа или сборки и опробования оборудования на месте примененияПеречень явных дефектов, обнаруженных во время приемки оборудования, может быть расширен за счет

Приложение 6

Приложение 6 Порядок выявления скрытых дефектов оборудования, агрегатов, узлов, деталей и материалов при эксплуатации оборудования и предъявления претензий заводу-изготовителюСкрытые дефекты отдельных узлов в период от начала эксплуатации до первого капитального

Приложение 7

Приложение 7 Должностная инструкция главного энергетика – начальника отдела главного энергетика (типовая рекомендация)1. Общие положения1.1. Главный энергетик – начальник отдела главного энергетика (ОГЭ, далее по тексту – главный энергетик) обеспечивает работу

Приложение 8

Приложение 8 Техническая диагностика оборудования Общие положенияЦели, задачи и основные принципы технического диагностирования (ТД) оборудования рассмотрены в разделе 3.3. В данном Приложении кратко рассмотрена методика и приведен один из общих способов организации ТД

Приложение 4

Приложение 4 АКТ о приемке материалов

Приложение 5

Приложение 5 Журнал учета отмеров спирта

Приложение 6

Приложение 6 ЛИ МИТНО – ЗАБОРН АЯ КАРТА

Приложение 7

Приложение 7 ТРЕБОВАНИЕ

Приложение 8

Приложение 8 АКТ-ТРЕБОВАНИЕна замену (дополнительный отпуск)

Приложение 9

Приложение 9 КАРТОЧКА СКЛАДСКОГО УЧЕТА МАТЕРИАЛОВ